COMO INVESTIR

Você que tem o hábito de poupar e já consegue valorizar seu trabalho? Então é hora de iniciar os investimentos.

Não protele achando que é algo inatingível, não compreensível ou ainda acessível somente para pessoas com muitos recursos.

Esqueça todos esses pensamentos que limitam sua atitude em aprender e começar a investir.

Tenha em mente que investir é colocar o dinheiro para trabalhar por você para trazer mais dinheiro para você. A Melhor opção de investimento é ganhar juros e não pagar juros.

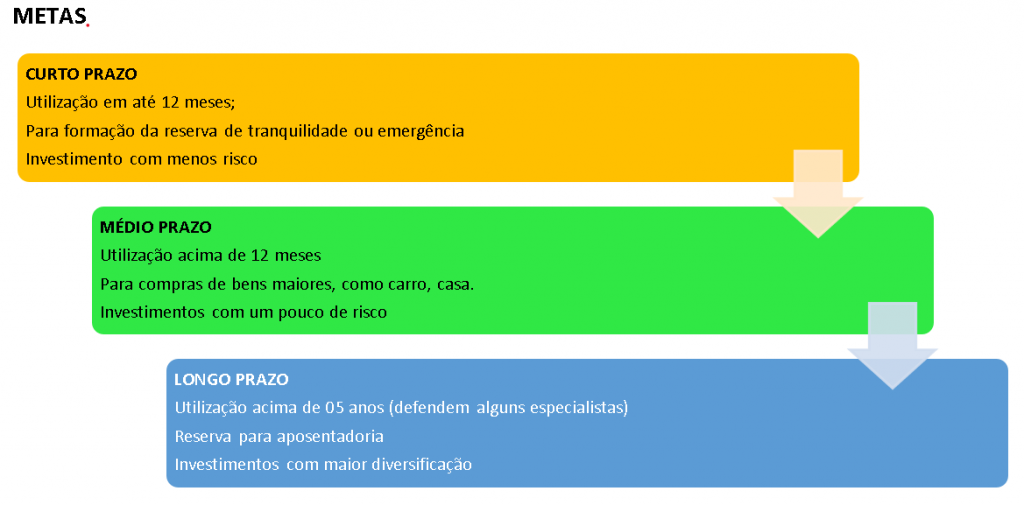

Antes de escolher em que alocar os seus recursos, estabeleça suas metas. Saiba que as metas têm por objetivo direcionar os recursos, distribuindo entre os diversos segmentos e considerando o prazo para utilização do dinheiro.

QUAL É O SEU PERFIL DE RISCO? VOCÊ TEM IDEIA?

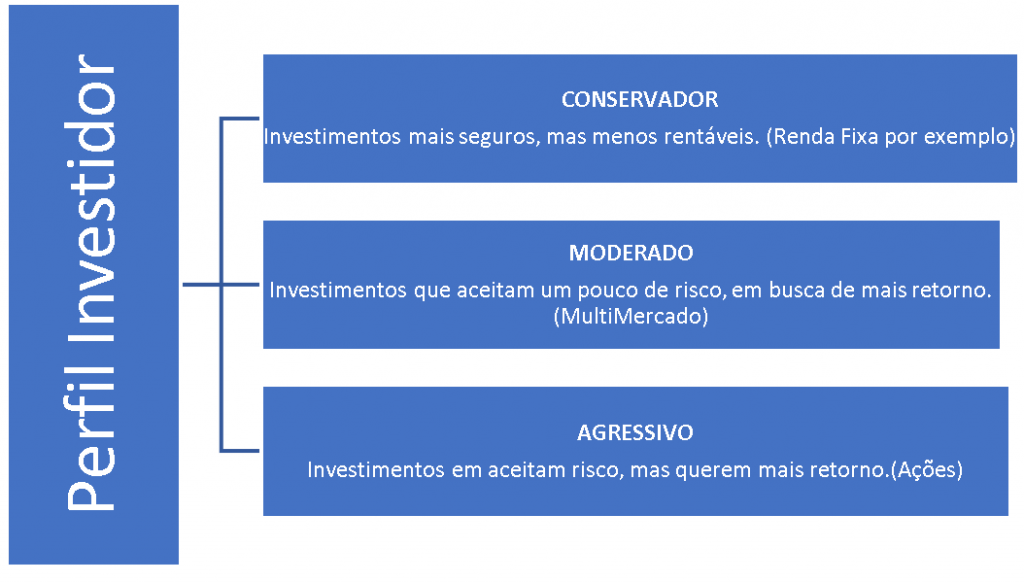

Definidas as metas, hora de avaliar seu perfil, ou seja, o quanto de risco você suporta de forma confortável. Essa avaliação é feita por meio o API (Análise do Perfil de Investidor) ou Suitability. Essa avaliação é obrigatória conforme IN CVM 534/13 que estabelece que nenhum produto pode ser oferecido sem que o mesmo esteja adequado ao perfil do investidor.

Por meio desta avaliação é possível avaliar se você é um investidor:

Você descubrirá seu perfil de risco respondendo a estes questionários. É importante você ter essa clareza no que tange ao seu relacionamento com o dinheiro/investimentos. Trará reflexões de como está a sua situação patrimonial, tempo de alocação do dinheirro e como você se vê diante dos riscos.

Agora vamos conhecer alguns ingredientes importantes no mundo dos investimentos que você precisa saber antes embarcar nesse mundo $$$$.

Ingediente 1 – LIQUIDEZ, significa a forma e tempo em que o ativo é convertido em dinheiro. Por exemplo, se você tem dinheiro na poupança é só entrar na conta e resgatar, por outro lado, se o seu investimento estiver em imóveis, demora um tempo não previsível para convertê-lo em dinheiro, pois depende da venda e de todo trâmite documental.

Ingrediente 2 – RISCO, significa a possibilidade de aferir perdas, ou ainda conviver com variações significativas.

Vamos citar dois tipos de riscos, o de crédito que está relacionado ao fato do emissor do título não efetuar o pagamento que foi contratado. Exemplo, você comprou título de uma empresa X e ela não conseguiu efetuar o pagamento do valor acordado, principal e juros. Vale aqui avaliar o grau de risco atribuído ao emissor.

Atenção – Para o risco de crédito alguns tipos de investimentos tem cobertura do FGC, que é fundo garantidor de crédito que visa proteger investidores no âmbito do sistema financeiro nacional e prevenir o risco de uma crise bancária sistêmica, limitado a R$ 250 mil, por instituição e por CPF.

Por exemplo estão cobertos pelo FGC – poupança, CDB, Letra de Crédito Imobiliário, Letra de Crédtio Agrícola, Letra Hipotecária, Letra de Câmbio, entre outros

O outro risco é o de mercado que a possibilidade de mudanças no cenário econômico, com impacto no câmbio, taxa de juros, trazendo oscilações diretamente à venda variável, são os “humores” do mercado.

Ingrediente 3 – RETORNO, é o quanto o investimento traz de rentabilidade, ou simplesmente é lucro. Aqui é preciso saber que as taxas são expressas em percentual, no geral rentabilidade bruta, porém é preciso deduzir a taxa de administração e o imposto, se houver, de forma que obterá a rentabilidade líquida.

O percentual líquido aplicado sobre o valor investido resultará o ganho expresso em moeda corrente.

De acordo com o seu perfil conseguirá avaliar a melhor composição desses ingredientes.

AGORA, AFINAL DE CONTAS, AONDE TENHO DE INVESTIR?

ONDE PODEMOS ACESSAR ESSES PRODUTOS?

O acesso a esses produtos pode ser feito por meio dos bancos ou corretoras e aqui cabe um comentário, os bancos, no geral, oferecem produtos de investimentos mais restritos, geralmente do próprio banco e talvez taxas de administração mais altas. É imprescindível comparar antes de investir.

Se o seu perfil é conservador, suas opções residem basicamente em renda fixa, que é um segmento onde é possível ter uma expectativa do retorno se levados até o vencimento. No geral renda fixa tem prazo e rentabilidade pactuados previamente.

Nesta categoria, temos produtos pré fixados, que já indicam a taxa de retorno e os produtos pós fixados, que indicam uma taxa de juros atrelada a um indexador, tipo inflação, Selic ou CDI.

Aqui podemos citar os mais comuns e no geral com maior disponibilidade no mercado:

- -Poupança, investimento bastante popular, pela acessibilidade, porém de baixa rentabilidade mas com alta liquidez, segmento seguro e sem tributação;

- -Títulos Públicos, títulos emitidos pelo tesouro nacional, emitidos para auto financiamento do governo federal. Esse investimento exige pouco capital, tem alta liquidez e pode apresentar taxa de retorno interessante, vale ficar de olho no site do www.tesourodireto.gov.br . Possui títulos com taxas pré e pós fixadas. É preciso avaliar a compra de acordo com o momento econômico e sua estratégia (metas). Esse segmento tem tribução sobre os rendimentos.

- -Fundos de Renda Fixa, no geral tem composição de títulos públicos e títulos privados. Precisa verificar a liquidez, que pode ser de um dia ou até 30 dias para execução do resgate. Há tributação sobre os rendimentos.

- -CDB – Certificados de Depósitos Bancários, títulos emitidos pelos bancos para financiamento de suas operações. Possui títulos com taxas pré e pós fixadas, no geral atreladas a Selic. Esse segmento tem tribução sobre os rendimentos. Segmento seguro,- pois conta com a garantia do FGC.

- -Debêntures, mecanismos por meio do qual uma empresa capta recursos. Ela emite um instrumento de empréstimo e seus detentores passam a ser credores, passando a ter direito a um crédito.

Se a Debênture for incentivada há isenção de imposto de renda. Ele é incentivada quando o objetivo é financiar infraestrutura.

Se o seu perfil é moderado, suas opções residem basicamente em produtos que mesclam renda fixa e renda variável, no geral com maior peso em renda fixa e uma parcela menor em renda variável.

É preciso ficar de olho no grau de risco do produto, na liquidez, nas taxas de administração e ainda na tributação.

Aqui valem os mesmos investimentos citados na renda fixa e ainda adicionamos os fundos mutlimercados que são fundos que mesclam diversas estratégias, possuindo cotas de outros fundos, ações, títulos públicos, títulos privados e ainda alguma exposição no exterior.

Para esses fundos, leia sempre a documentação do fundo, principalmente o itens de maior relevância, como liquidez, tributação, taxas, política de investimento, composição do fundo e o risco atribuído.

Se o seu perfil é agressivo suas opções residem basicamente em produtos de renda variável, que não possibilita saber antecipadamente a rentabilidade, sendo o resultado altamente impactado por fatores de mercado, econômicos e políticos.

Este perfil por sua tende a ter um risco maior, porém a possibilidade de retorno também é maior e isso faz parte do jogo, maior a chance de perda, maior a chance de ganho.

Podemos citar como investimentos de renda variável:

- -Ações – significa a menor parcela de uma empresa, de forma que o investidor passa a ser acionista, fazendo jus a distribuição do lucro.

- -Fundos Imobiliários – é um fundo de investimento, como se fosse um condomínio, onde os condôminos compram cotas de empreendimentos imobiliários, sejam comerciais, residenciais, agrários e de infraestrutura. Há ainda fundos constituídos integralmente ou parcialmente por papeis lastreados em imóveis, como LCI e CRI. Esses fundos pagam dividendos, que funciona como rendimentos de aluguel.

- -COE – Certificado de Operações Estruturadas, aqui a aposta é a diversisificação por meio de um único veículo. O retorno será de acordo com as hipóteses de cenários estabelecidos.

- -Fundos de Ações – você compra cotas de um fundo composto por diversas ações que, dependendo da estratégia do fundo, tem pesos maiores em determinados segmentos.

- -ETF –exchange traded fund é uma forma de investir em ações ou outros segmentos de forma passiva em relação a um benchmark. É o chamado fundo de índices, pois busca replicar o resultado de uma carteira ou ativo, seja ações, dólar, small caps, entre outros. Você compra cotas de um fundo que replica uma carteira negociada em bolsa, portanto o retorno é próximo do retorno da carteira real.

- -Opções – operações negociadas em mercado de bolsa ou balcão. Essas operações envolvem contratos entre compradores e vendedores em relação ao direito de comprar ou vender um ativo por um determinado preço, em determinado prazo.

Agora que você conhece alguns termos e formas de investimentos, fique atento à DIVERSIFICAÇÃO.

Diversificação é a forma de alocação do ativos (asset allocation), ou seja, como diz o ditado não se deve colocar todos os ovos numa mesma cesta.

A distribuição de seus investimentos por classes de ativos diferentes possibilitará um retorno melhor, buscando reduzir o risco.

O resultado, ou seja, a rentabilidade de sua carteira dependerá do peso que cada classe de ativo tem na sua alocação.

“Juros compostos são a oitava maravilha do mundo, aquele o entende, ganha, quem não entende, paga”

Frase atribuída a Albert Einstein

Você precisa estar logado para avaliar este conteúdo. 🙂

6 respostas em "Investir Dinheiro"